注文方法におけるリスク管理術

−「逆指値注文」・「OCO注文」の活用法−

FXにおいて“利益を出すこと”が目的であることは言うまでもありません。しかしながら、なかなか相場が予想通りに動いてくれないのが現実ではないでしょうか。「もう少し上がるのでは」、「下げ止まってほしい」など予測と希望が入り混じり、利益や損失を確定させるタイミングを逃してしまったことはないでしょうか。

ここでは、「利益を出し損なった」や「損失が拡大した」を未然に防ぐために、事前に売買の条件を指定する「逆指値注文」および「OCO注文」を紹介します。

逆指値注文のしくみと活用例

指値注文と逆指値注文

逆指値注文を説明する前に、まず指値注文について説明いたします。

指値注文とは

「この価格になったら買いたい・売りたい」という注文で、注文価格を指定する注文です。提示レートが指定したレートと同じ、またはそれ以上に有利なレートとなった場合に取引が成立します。

買注文の場合は注文時点の提示レートより低いレートを、売注文の場合は提示レートより高いレートを指定します。

右下図は、提示レートが90円のとき、図1が92円の売指値注文、図2が88円の買指値注文を表しています。

つまり、現在の提示レートより有利なレートで買付または売却したい場合に利用します。

逆指値注文とは

指値注文と同じく注文価格を指定する注文ですが、買注文の場合には注文時点の提示レートより高いレートを、また売注文の場合には提示レートより低いレートを指定します。

提示レートが、指定したレートに達したときに事前に指定した注文※が自動的に発注されます。

右下図は、提示レートが90円のとき、図3が92円の買逆指値注文、図4が88円の売逆指値注文を表しています。

つまり、現在の提示レートより不利なレートで買付または売却したい場合に利用します。

- ※

ダイワFXおよびダイワ365FXにおける「逆指値注文」の説明については、それぞれの利用・取引ルールにてご確認下さい。

逆指値注文はどのような場面で利用するの?

新規注文 買いの場合

「為替レートは上昇すると思うけど、この価格以上になったら自信をもって買いたい」というように、

上昇トレンドを見極めてから買いたいとき

決済注文 売りの場合

「もし、この価格を割り込むことがあったら売ってしまいたい」というように、

為替レートの下落局面での利益確定や損切りをするとき

逆指値注文をすることで、いざその場面が訪れたときには自動的に注文が出ますので、いざとなったら買えない・売れないということもなくなります。

逆指値注文の活用例

(例1)Aさんの場合《新規注文 買逆指値注文を活用》

Aさんはいずれ「米ドル / 円」が円安方向に進むと予想しており、「米ドル / 円」買いを検討しています。

ただ、ここもとのレートは上限90円、下限88円のボックス圏内で推移しているため、買い時を探っています。

そこで、90円以上になったら上昇トレンドと判断し、ボックスの上限を少し抜けた90円50銭で買逆指値注文を入れることにしました。(図5)

しばらくして、ボックスを上抜けし、90円50銭の値を付けたところで逆指値注文が執行されました。つまり、相場が膠着状態から抜け、円安傾向(上昇トレンド)になったことを確認してからの買注文成立となりました。

(例2)Bさんの場合《決済注文 売逆指値注文を活用》

Bさんは「米ドル / 円」が円安方向に進むと予想し、「米ドル / 円」を90円で買いましたが、予想と反対の円高方向に推移しています。

レートが88円になったところで、さらなる円高進行による含み損拡大を回避するため、一定の損失を覚悟し、87円で売逆指値注文を入れることにしました。(図6)

結局、そのまま円高が進行し、87円の値を付けたところで逆指値注文が執行されました。

3円の損失は出しましたが、その後も円高が進行した場合による損失拡大リスクは回避しました。

OCO注文のしくみと活用例

OCO注文は“One side done then Cancel the Other”の略で、指値注文と逆指値注文の2つを同時に発注し、一方が成立(約定)したときにもう一方の注文が自動的に取消される注文です。 なお、「通貨ペア」、「売買」、「注文数量」、「有効期限」は2つの注文で共通となります。

どのような場面で利用するの?

よく利用されるのが例えば買建玉を保有している際、「円安に動いたら利益確定したいが、万一予想とは反対の円高に動いたら損切りをして損失を限定したい」といった場面で決済注文を出すときに利用します。

図7は、90円の買建玉に対し、2円の利益確定となる①92円の売注文(指値注文)と損失を3円に限定した②87円の売注文(逆指値注文)のOCO注文を表しています。

OCO注文の活用例

(例1)Cさんの場合 《決済注文》

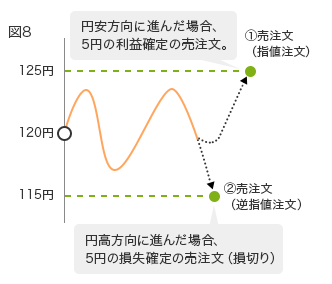

Cさんは「ユーロ / 円」が円安方向に進むと予想し、「ユーロ / 円」を120円で買いました。

しかし、その後は方向感の定まらない値動きが続いているため、予想と反対の円高方向に進むことも想定し、

①125円の売注文(指値注文)と

②115円の売注文(逆指値注文)によるOCO注文を出すことにしました。(図8)

円安基調になった場合(図9)

その後、予想通りに円安方向に進み、

125円の値を付けたところで

①125円の売注文(指値注文)が成立。

5円の利益確定となり、同時に

②115円の売注文(逆指値注文)が取消されました。

つまり、利益確定の売りが実行できました。

円高基調になった場合(図10)

その後、予想と反対の円高方向に進み、

先に115円の値を付けたところで

②115円の売注文(逆指値注文)が執行。

約定成立後、5円の損失確定となり、同時に

①125円の売注文(指値注文)が取消されました。

つまり、損失拡大回避のための損切りが実行できました。

- ポイント

- このように方向感の定まらない値動きの場合、

利益確定狙いと同時に逆振れに対するリスク回避として、OCO注文は非常に有効な手段と言えます。

(例2)Dさんの場合《新規注文》

Dさんは「豪ドル / 円」が、いずれは円安方向に進むと予想する一方、しばらくはボックス圏内で推移することも想定しています。

そこで、ボックス上限を少し抜けた

①94円50銭での買注文(逆指値注文)とボックス下限の

②92円での買注文(指値注文)によるOCO注文を入れることにしました。(図11)

円安方向に進んだ場合(図12)

その後、ボックスを上抜けて

94円50銭の値を付けたところで

①94円50銭の買注文(逆指値注文)が

執行され、②92円の買注文(指値注文)が

取消されました。

つまり、上昇トレンドを見極めての買付が実行できました。

ボックス圏内での推移が続いた場合(図13)

その後もボックス圏内での推移が続き、

ボックス下限の92円の値を付けたところで

②92円の買注文(指値注文)が成立し、

①94円50銭の買注文(逆指値注文)が取消されました。

つまり、ボックス圏内で推移することを想定した押し目の買付が実行できました。

- ポイント

- 買建玉を建てる場合、誰でも「なるべく安く買いたい」と思うはずです。

そのために押し目を待ちすぎて上昇トレンドに乗るタイミングを逃したことはありませんか。

OCO注文は買注文を出す場合においても“押し目待ち”と“上昇トレンド見極め”の2面を利用できるため、非常に有効な注文方法と言えます。

お取引にあたっての手数料等およびリスクについて

- 「ダイワ365FX」の取引手数料は、無料です。ただし、売気配と買気配には、差額であるスプレッドがあります。

- 「ダイワFX」の取引手数料は、無料です。ただし、当社が提示するBid(売値)とAsk(買値)には、差額であるスプレッドがあります。

- 「ダイワ365FX」、「ダイワFX」を行なうには、証拠金を預託いただく必要があります。必要な証拠金は、当社が定める計算式によって算出されます。また、必要な証拠金は、通貨ペア(通貨の組合せ)やその通貨の価格によって変化しますので、本取引額の証拠金に対する比率は、常に一定ではありません。

- 「ダイワ365FX」、「ダイワFX」では、一定の証拠金を担保に、その証拠金以上の取引ができます。この時の証拠金に対する取引額の倍率を「レバレッジ」と呼び、「ダイワ365FX」、「ダイワFX」における最大レバレッジである25倍を選択された場合、必要な証拠金の目安は取引額に証拠金率4%を乗じることにより算出されます。したがって、お客さまに預託いただいた証拠金を上回る取引を行なうことができるため、証拠金を上回る損失が生じるおそれがあります。

- 「ダイワ365FX」、「ダイワFX」は、取引対象である通貨の価格変動により取引価格が変動します。また、取引対象である通貨の金利変動により金利差相当額(スワップポイント)が受取りから支払いに転じることもあります。通貨の需給の偏りにより、スワップポイントが金利差を反映せず、買付けた通貨の対象国の金利が売付けた通貨の対象国の金利よりも高い場合にもスワップポイントを支払うことになる場合があります。したがって、元本や利益を保証するものではなく、損失が発生することがあります。

その他ご留意事項

- [ダイワ365FX]お取引に際しては、必ず「ダイワ365FX」に係るご注意、契約締結前交付書面、口座設定約諾書、お客さま向け資料の内容をよくお読みください。

- [ダイワFX]お取引に際しては、必ず「ダイワFX」の契約締結前交付書面等、お客さま向け資料の内容をよくお読みください。